导读:还记得当年海南房地产泡沫破裂的景象么?

1992年总人数不过655.8万的海南岛上竟然出现了两万多家房地产公司。短短三年,房价增长超过4倍。最后的遗产,是600多栋“烂尾楼”、18834公顷闲置土地和800亿元积压资金,仅四大国有商业银行的坏账就高达300亿元。开发商纷纷逃离或倒闭,不少银行的不良贷款率一度高达60%以上。

历史会重演么?

天下没有只涨不跌的房价,还记得当年海南、香港房地产泡沫破裂的景象么?

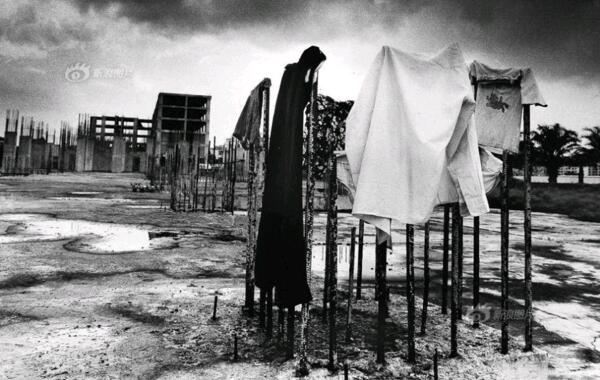

1993年,海南房地产开发商纷纷逃离或倒闭,不少银行的不良贷款率一度高达60%以上。“天涯,海角,烂尾楼”一时间成为海南的三大景观。

1997年至1998年一年时间,香港楼价急剧下跌50%-60%,成交大幅萎缩,房屋空置率上升。

而当前中国房地产呈泡沫迹象,绝对房价已经偏高,全球前12大高房价城市中国作为发展中国家占了4席(香港、深圳、上海、北京),地王频出,居民恐慌性抢房。

1992-1993年海南房地产泡沫1992年总人数不过655.8万的海南岛上竟然出现了两万多家房地产公司。短短三年,房价增长超过4倍。最后的遗产,是600多栋“烂尾楼”、18834公顷闲置土地和800亿元积压资金,仅四大国有商业银行的坏账就高达300亿元。开发商纷纷逃离或倒闭,不少银行的不良贷款率一度高达60%以上。“天涯,海角,烂尾楼”一时间成为海南的三大景观。海南不得不为清理烂尾楼和不良贷款而长期努力。

1.形成:特区实验,南巡讲话,住房改革

1988年,正值改革开放十周年之际,中国面临如何进一步深化改革和扩大开放的问题。当时,国内已经建立了深圳、珠海、厦门和汕头四个经济特区,但这四个城市皆属于沿海城市经济体,成功的经验是否适用于广大农村地区。因此,中央需要一块理想的试验田。1988年的海南农村人口占比超过80%,工业产出水平低下,人均GDP只相当于全国平均水平的80%,有六分之一的人口生活在贫困线以下,基本符合中央改革实验的各项条件,尤其是其所具有的独特地理条件。

1988年8月23日,有“海角天涯”之称的海南岛从广东省脱离,成立中国第31个省级行政区。海口,这个原本人口不到23万、总面积不足30平方公里的海滨小城一跃成为中国最大经济特区的首府,也成为了全国各地淘金者的“理想国”。

1992年初,邓小平发表南巡讲话,随后,中央提出加快住房制度改革步伐。海南建省和特区效应因此得到全面释放。

海南岛的房地产市场骤然升温。

2 . 狂热:财富神话,击鼓传花

大量资金被投入到房地产上,高峰时期,这座总人数不过655.8万的海岛上竟然出现了两万多家房地产公司,平均每300个人一家房地产公司。

当时炒房的各路人马中,有包括中远集团、中粮集团、核工业总公司的中央军,也有全国各地知名企业组成的杂牌军,炒房的大部分的钱都来自国有银行。

据海南省处置积压房地产工作小组办公室资料统计,海南省1989年房地产投资仅为3.2亿元,而1990-1993年间,房地产投资比上年分别增长143%、123%、225%、62%,最高年投资额达93亿元,各年房地产投资额占当年固定资产投资总额的比例是22%、38%、66%与49%。

当然,这些公司不都是为了盖房子。事实上,大部分人都在玩一个“击鼓传花”的古老游戏。

1992年,海南全省房地产投资达87亿元,占固定资产总投资的一半,仅海口一地的房地产开发面积就达800万平方米,地价由1991年的十几万元/亩飙升至600多万元/亩;同年,海口市经济增长率达到了惊人的83%,另一个热点城市三亚也达到了73.6%,海南全省财政收入的40%来源于房地产业。

据《中国房地产市场年鉴(1996)》统计,1988年,海南商品房平均价格为1350元/平方米,1991年为1400元/平方米,1992年猛涨至5000元/平方米,1993年达到7500元/平方米的顶峰。短短三年,增长超过4倍。

与海南隔海相望的广西省北海市,房地产开发的火爆程度也毫不逊色。1992年,这座原本只有10万人的小城冒出了1000多家房地产公司,全国各地驻扎在北海的炒家达50余万人。经过轮番倒手,政府几万元/亩批出去的地能炒到100多万元/亩,当地政府一年批出去的土地就达80平方公里。以至于次年前来视察的朱镕基副总理忍不住提醒当地政府:“北海不同于我的上海……(北海建设)要量力而行”。

在这场空前豪赌中,政府、银行、开发商结成了紧密的铁三角。泡沫生成期间,以四大商业银行为首,银行资金、国企、乡镇企业和民营企业的资本通过各种渠道源源不断涌入海南,总数不下千亿。

几乎所有的开发商都成了银行的债务人。精明的开发商们纷纷把倒卖地皮或楼花赚到的钱装进自己的口袋,把还停留在图纸上的房子高价抵押给银行。

由于投机性需求已经占到了市场的70%以上,一些房子甚至还停留在设计图纸阶段,就已经被卖了好几道手。

每一个玩家都想在游戏结束前赶快把手中的“花”传给下一个人。只是,不是每个人都有好运气。

1993年6月23日,终场哨声突然吹响。时任国务院副总理的朱镕基发表讲话,宣布终止房地产公司上市、全面控制银行资金进入房地产业。

3.崩溃及影响:宏观调控,银根收紧,烂尾楼,不良贷款

1993年6月23日,时任国务院副总理的朱镕基发表讲话,宣布终止房地产公司上市、全面控制银行资金进入房地产业。24日,国务院发布《关于当前经济情况和加强宏观调控意见》,16条强力调控措施包括严格控制信贷总规模、提高存贷利率和国债利率、限期收回违章拆借资金、削减基建投资、清理所有在建项目等。

银根全面紧缩,一路高歌猛进的海南房地产热顿时被釜底抽薪。 这场调控的遗产,是给占全国0.6%总人口的海南省留下了占全国10%的积压商品房。全省“烂尾楼”高达600多栋、1600多万平方米,闲置土地18834公顷,积压资金800亿元,仅四大国有商业银行的坏账就高达300亿元。此后几年海南经济增速断崖式下跌。

一海之隔的北海,沉淀资金甚至高达200亿元,烂尾楼面积超过了三亚,被称为中国的“泡沫经济博物馆”。

开发商纷纷逃离或倒闭,银行顿时成为最大的发展商,不少银行的不良贷款率一度高达60%以上。当银行开始着手处置不良资产时,才发现很多抵押项目其实才挖了一个大坑,以天价抵押的楼盘不过是“空中楼阁”。更糟糕的是,不少楼盘还欠着大量的工程款,有的甚至先后抵押了多次。

据统计,仅建行一家,先后处置的不良房地产项目就达267个,报建面积760万平方米,其中现房面积近8万平方米,占海南房地产存量的20%,现金回收比例不足20%。

一些老牌券商如华夏证券、南方证券因在海南进行了大量房地产直接投资,同样损失惨重。为此,证监会不得不在2001年4月全面叫停券商直接投资。

1995年8月,海南省政府决定成立海南发展银行,以解决省内众多信托投资公司由于大量投资房地产而出现的资金困难问题。但是仅仅两年零10个月,海南发展银行就出现了挤兑风波。1998年6月21日,央行不得不宣布关闭海发行,这也是新中国首家因支付危机关闭的省级商业银行。

从1999年开始,海南省用了整整七年的时间,处置积压房地产的工作才基本结束。截至2006年10月,全省累计处置闲置建设用地23353.87公顷,占闲置总量的98.17%,处置积压商品房444.82万平方米,占积压总量的97.6%。

70年代后期,香港逐步转型为以金融、贸易和服务为主的经济体。香港房地产业在这次产业调整中得到了迅速的发展。根据1998年的数据,香港房地业对GDP的贡献高达20%,房地产投资占固定资产投资的近50%,而政府收入中也有35%来源于房地产业。进入90年代,香港经济持续发展,对房地产市场的需求不断增加,房地产价格上涨非常迅速。

从1991年开始,香港实施“紧缩”土地供应政策并以低利率进行刺激,房价一路飙升。房地产价格的暴涨引起市场的投机行为急剧升温,许多香港居民因为买卖房产实现财富高速增长,甚至企业纷纷向银行贷款转投地皮,香港房地产市场充斥着严重的投机风气。1996年第4季度,香港银行业放松了对住房按揭贷款的审查标准,直接促使大量炒楼力量进入房地产市场,使得本来就已经非常高的楼市价格再度暴涨。房地产价格增长率与GDP增长率在1986-1996年间的平均值达2.4,而1997年8月份在香港楼市高峰期,该指标高达3.6-5.0。香港地产泡沫可见一斑。

2.香港房地产崩溃

1997年亚洲金融危机爆发,港币汇率和港股承压暴跌,引发了香港市场利率上升、银行信贷萎缩、失业增加等问题。由于前期房价上涨过快,房地产业在经济结构的比重严重失衡,且市场上对房产多是投机性需求,危机爆发后借贷成本的上升、居民支付能力减弱和对市场的悲观预期造成了楼市“跳水式”的下跌,1997年至1998年一年时间,香港楼价急剧下跌50%-60%,成交大幅萎缩,房屋空置率上升。

房价暴跌导致社会财富大量萎缩,据计算,从1997-2002年的5年时间里,香港房地产和股市总市值共损失约8万亿港元,比同期香港的生产总值还多。在这场泡沫中,香港平均每位业主损失267万港元,有十多万人由百万“富翁”一夜之间变成了百万“负翁”。

由于泡沫时期政府财政对房地产的依存度很高,财政收入长期依靠土地批租收入以及其他房地产相关税收,泡沫破裂后港府整体财政收入减少了20%~25%。另外,银行系统也积聚了大量不良贷款,个人和工商企业的抵押物资产大幅缩水。

从1998-2003年,香港经济一直处于衰退的泥潭中。1999年、2001年、2002年和2003年香港经济增长率分别为-1.2%、-0.7%、-0.6%和-2.2%。

房地产泡沫的启示,该如何应对?1.房地产泡沫走向疯狂无一例外受到流动性过剩和低利率的刺激

中国2008年以来有三波房地产周期回升,2009、2012、2014-2016,除了经济中高速增长、快速城镇化等基本面支撑外,每次都跟货币超发和低利率有关,2014-2016年这波尤为明显,在经济衰退背景下主要靠货币刺激。

2.房地产泡沫崩溃都跟货币收紧和加息有关

风险是涨出来的,泡沫越大破裂的可能性越大、调整也越深。1993年6月23日,朱镕基讲话宣布终止房地产公司上市、全面控制银行资金进入房地产业,24日国务院发布《关于当前经济情况和加强宏观调控意见》,海南房地产泡沫应声破裂。1997年东南亚经济体汇率崩盘,国际资本大举撤出,房地产泡沫破裂。

3.当前中国房地产呈泡沫迹象,主要是货币现象,未来房价走势三种前景

2014-2016年在经济衰退背景下,货币超发和低利率刺激了新一轮房价地价暴涨,绝对房价已经偏高,全球前12大高房价城市中国作为发展中国家占了4席(香港、深圳、上海、北京),地王频出,居民恐慌性抢房,新增贷款中大部分是房贷,呈泡沫化趋势。

对未来房价走势判断可以转化为对未来城镇化、居民收入、货币松紧和利率高低的判断。当前基本面还有一定空间,比如2015年城镇化率56.1%,未来还有十多个百分点的空间,将新增城镇人口2亿人左右,但区域分化明显,一二线高房价,三四线高库存。既然2014-2016年房价上涨主要是货币现象,因此未来关键在货币松紧,房价走势可能三种前景:第一种是货币政策回归中性稳健,加强对贷款杠杆和土地投机的监管,2014年底启动的这一轮房价上涨周期接近尾声,未来横盘消化;第二种是继续实施衰退式货币宽松,货币超发和低利率,则房价可能不断创新高;第三种无论是主动的收紧货币(比如基于对通胀和资产价格泡沫的担忧)还是被动的收紧货币(比如美联储超预期加息,汇率贬值和资本流出压力增加),利率上升,房价面临调整压力。

应警惕并采取措施控制房地产泡沫,事关改革转型成败。

房地产泡沫具有十分明显的负作用:房价大涨恶化收入分配,增加了社会投机气氛并抑制企业创新积极性;房地产具有非生产性属性,过多信贷投向房地产将挤出实体经济投资;房价过高增加社会生产生活成本,容易引发产业空心化。当前应采取措施避免房价上涨脱离基本面的泡沫化趋势,可以考虑:通过法律形式明确以居住为导向的住房制度设计,建立遏制投资投机性需求的长效机制;加强监管银行过度投放房贷;实行长期稳定的住房信贷金融政策,避免大幅调整首付比例和贷款利率透支居民支付能力,稳定市场预期;采取中性稳健的货币政策;推动财税改革改变地方政府对土地财政的依赖,逐步建立城乡统一的集体建设用地市场和住房发展机制。中国经济和住宅投资已经告别高增长时代,房地产政策应适应“总量放缓、结构分化”新发展阶段特征,避免寄希望于刺激房地产重回高增长的泡沫风险。当前中国房地产尚具备经济有望中速增长、城镇化还有一定空间等基本面有利因素,如果调控得当,尚有转机。