| wcg112233 |

2019-03-27 12:00 |

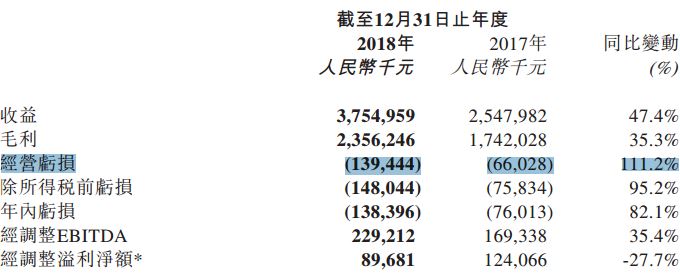

搜狐娱乐专稿 (哈麦/文 小明/视频)3月25日,猫眼娱乐公布了其港交所上市后的首份年报。2018财年,猫眼收益37.55亿元人民币,同比增47.4%;毛利23.56亿元,同比增35.3%;经营亏损1.39亿,同比2017年的6600万增加111.2%。经调整EBITDA(未计利息、税项、折旧及摊销前的利润,用以计算公司经营业绩)2.29亿,同比增35.4%。

四大主营业务收益全部高增长

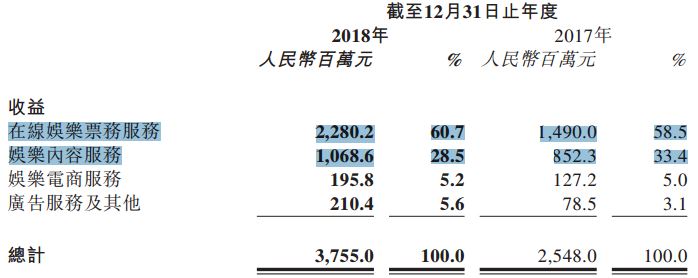

分业务来看,猫眼主要有四大块营收来源。

其中在线娱乐票务是根本,收购微影的在线票务后,猫眼微影目前占年度电影票务总交易额超过60%市场份额。2018年在线娱乐票务服务收益22.8亿元,同比增53.0%。票务收益在总收益中的占比是60.7%。

其次是娱乐内容服务,也即电影出品、营销、发行。猫眼作为有寡头优势的线上售票平台,在电影各个环节的参与上有无可匹敌的资源优势,也越来越有话语权。据其财报描述,猫眼已经变成中国最大的国产电影主控发行方,2018年发行了《捉妖记2》、《后来的我们》、《邪不压正》、《李茶的姑妈》、《来电狂响》等热门影片。

同时,猫眼向上游攻电影投资,2018年参与出品的电影包括《捉妖记2》、《后来的我们》、《熊出没·变形记》、《李茶的姑妈》、《邪不压正》、《来电狂响》等,合计票房55亿,超过万达影视、博纳、光线、中影、华谊等几大老牌电影公司。联合出品的电影包括《我不是药神》、《影》、《爱情公寓》、《找到你》、《地球最后的夜晚》、《新大头儿子和小头爸爸3》,大多数都是爆款或话题作。

另外,猫眼还扩展进入了电视剧及网剧领域,2018年参与出品了《归去来》和《老中医》。

2018年,猫眼娱乐内容服务的收益是10.686亿元,同比增25.38%。娱乐内容板块的收益在总收益中的占比是28.5%。

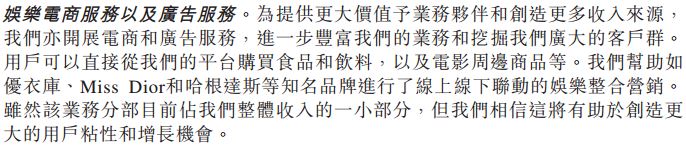

还有两块业务虽然占总收益的比例很小,但增速非常快。其中,娱乐电商服务(平台售卖食品、饮料、电影周边商品等)2018年收益1.958亿元,同比增54%。在总收益中占比5.2%。广告服务及其他(给优衣库、Miss Dior、哈根达斯等品牌进行线上线下联动的娱乐整合营销)2018年收益2.1亿元,同比增168%。在总收益中占比5.6%。

“电影票补”支出高达19.4亿?

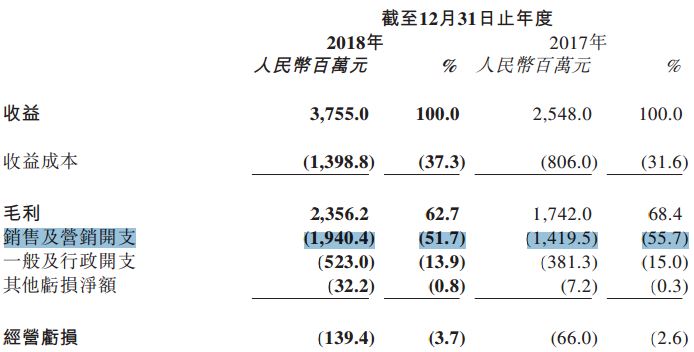

既然四大主营业务收益全部增长,那猫眼2018年为什么会出现经营亏损呢?

当然是因为成本大过收益了。2018年猫眼收益37.55亿,减去13.988亿的收益成本,毛利23.562亿。毛利再减去19.4亿元的销售及营销开支、5.23亿元的一般及行政开支、0.322亿元的其他亏损净额(由于出售北京捷通无限科技有限公司的股权而产生商誉减值所致),最终经营亏损1.394亿。

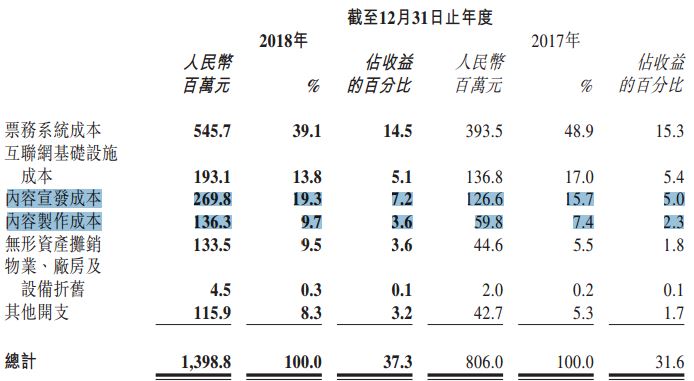

13.988亿的收益成本中,票务系统成本占39.1%、互联网基础设施成本占13.8%,两项合计占52.9%,超过一半。内容宣发成本2.698亿,占19.3%;内容制作成本1.363亿元,占9.7%,两项合计占29%。还有一项无形资产摊销1.335亿,占比9.5%,这是于2017年9月完成微影收购后无形资产摊销所致。

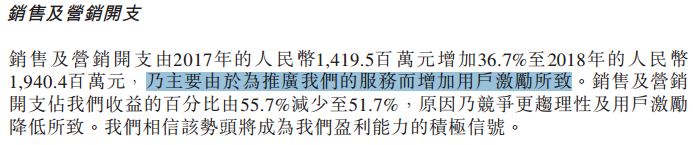

19.4亿元的销售及营销开支较去年的14.2亿增加36.7%,猫眼财报解释“主要由于为推广我们的服务而增加用户激励所致”。“销售及营销开支占我们收益的百分比由55.7%减少至51.7%,原因乃竞争更趋理性及用户激励降低所致。我们相信该势头将成为我们盈利能力的积极信号。”

这里所说的“用户激励”是一个很模糊的概念,通俗的理解可能是“票补”。在政策层面、票补效果层面,以及几大售票平台的竞争趋向寡头层面来看,电影票补确实是有逐年减少的趋势,如果猫眼未来在票补上的开支缩减,那利润将直接得到提升。

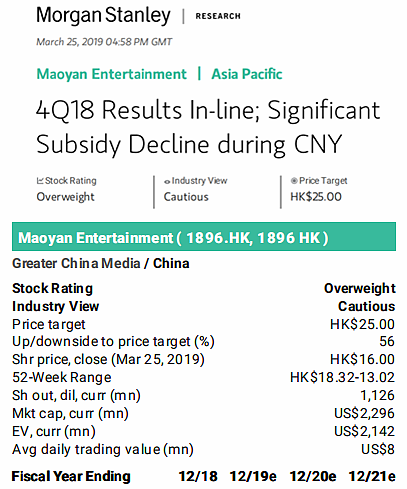

大摩给出增持评级,目标股价25元

在摩根斯坦利3月25日发布的分析师研究报告中,对猫眼娱乐十分看好,维持“增持评级”,目标股价定为25港元。大摩在研报中的一个重要结论也跟猫眼财报中关于“竞争更趋理性及用户激励降低”对未来盈利的预判相一致。

“随着2019年电影市场票补的下降,内容将成为获取用户最重要的驱动力。虽然短期看来,票补的减少有可能会引起票房的波动,但长期来看,影响将会很小,提高内容质量将继续推动票房增长。之所以给定25港元的目标价,是因为我们认为猫眼未来有能力继续减少票补,从而降低营销成本。到2020年,猫眼的票务利润率将从10%提高到40%,推动调整后的税后净利润增加6倍。而深度参与上游布局的战略,也将使猫眼的潜在市场规模增加3.8倍,到2025年达到50亿美元。在2019年预期市盈率增加15倍的条件下,我们看到56%的上行空间,因此猫眼的前景十分乐观。”

价值翻倍,王长田和他的光线最受益

2019年2月4日,猫眼娱乐在港交所挂牌上市,招股价14.80港元。最高时涨到过18港元。截止3月26日,收盘价15.86港元,总市值177.41亿港元。

猫眼的实控人是光线的王长田。王长田通过Vibrant WideLimited直接持有猫眼24.68%股权,通过光线传媒全资孙公司香港影业国际有限公司持有猫眼17.18%股权,合计41.86%。当时被并购售票业务的微影时代合计持有猫眼17.68%股权。腾讯持有13.96%。美团点评的王兴持有7.34%。

在做电影的主流公司里,万达、博纳、中影、华谊,都有自己的影院,唯独光线没有影院方面的布局。但光线早在2016年就入股了做线上票务的猫眼,通过交叉持股,取代美团点评成为控股股东,当时猫眼的估值为83.31亿元。如今来看,已经翻倍。

港交所主做电影的三家新型公司里,阿里影业盘子最大,目前总市值372.80亿港元。签约了徐峥、宁浩、张一白、顾长卫、陈可辛、王家卫、张艺谋多个名导的欢喜传媒总市值49.21亿港元,猫眼娱乐介于这两家之间。

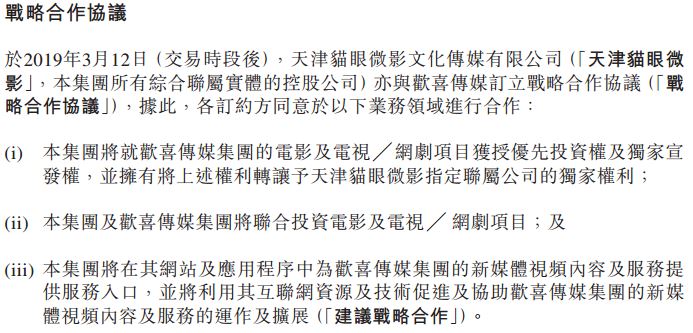

猫眼通过认购入股持有欢喜传媒8.11%股份,同时和欢喜传媒达成了战略合作,欢喜传媒旗下电影和电视剧、网剧项目,猫眼获得优先投资权及独家宣发权。

A股来对比,中国电影目前总市值318.5亿元,光线传媒总市值250亿元,华谊兄弟总市值148.7亿元,北京文化总市值91.56亿元,猫眼娱乐已经超过了华谊兄弟这样的老玩家以及北京文化这样的新晋明星公司,未来可能追近“东家”光线。

在中国影市整体偏弱,其他公司多数营收出现下滑,资金链出现问题的情况下,猫眼娱乐的财务状况和增长势头确实显得很突出。

|

|