| wbyys2427 | 2016-05-31 00:29 |

|

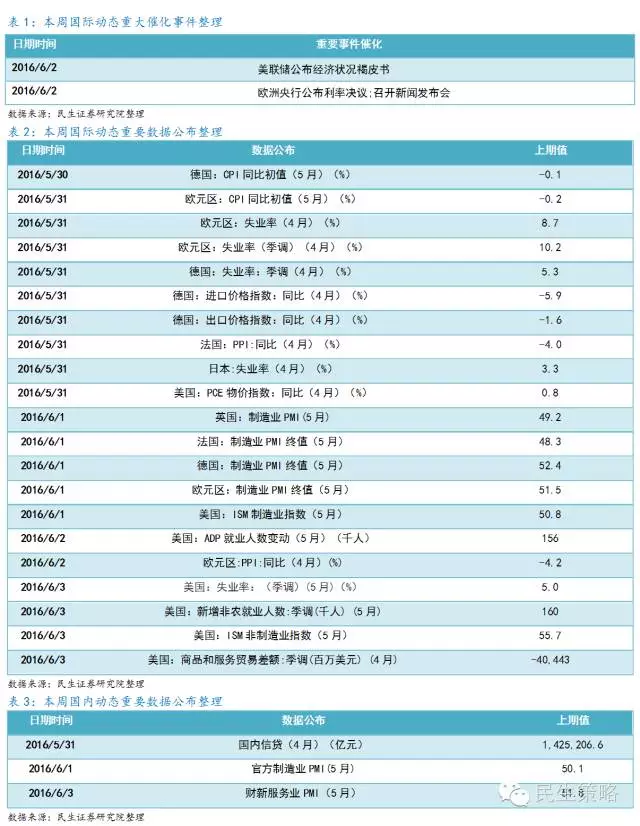

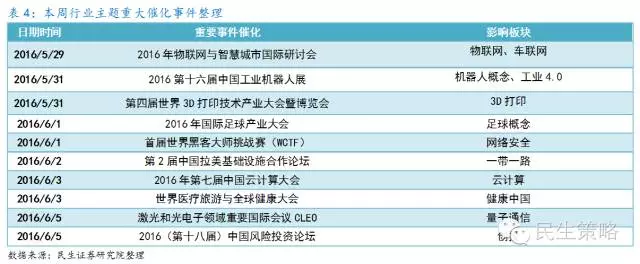

李少君 首席策略/研究院副院长 周隆刚 策略组副组长 叶 晨 策略组研究助理 前言 摘要 经历前期调整后,市场交易目前处于相对低迷状态,市场情绪处于自我修复过程中,当前仍存在的不确定性因素决定了这是一个反复的过程。近期市场仍存在以下三方面的隐忧: 美联储加息预期升温,中国经济改善边际减弱,汇率波动预期或持续扰动 1)耶伦发表支持加息言论,美联储加息预期升温;2)英国脱欧存在不确定性,6月公投前避险情绪或提升美元需求;3)四月工业企业利润增速弱化,验证经济改善边际减弱,人民币汇率支持力或减弱。 货币政策维持稳健,短期流动性存不确定性,后期潜在增量资金影响有限 1)高基数下,未来数月M2增速或继续下降,但货币政策依然保持稳健;2)限售股解禁、央行MPA考核、新三板分层实施,市场流动性或产生扰动;3)a股纳入MSCI、深港通开通,从增量资金方面看影响有限。 金融监管继续加强,中长期利好股市健康发展,短期或促使风险情绪回落 近期金融监管与市场基础建设力度趋于加强,包括对并购重组、基金子公司监管的加强以及沪深交易所发布停复牌规定等,我们认为这将有利于市场中长期的健康发展,短期或促使风险情绪回落。 关注市场风险因素,静待市场情绪修复,寻找业绩支撑与新兴成长板块 结构配置方面仍应偏于谨慎,关注有业绩支撑与新兴成长行业,建议精选景气度较好的板块。重点关注三条主线:一是景气度好转的行业,重点关注养殖后周期(饲料、动物疫苗)、稀有金属(钨、稀土);二是关注具有防御性质且前期滞涨的券商、保险等板块;三是主题选择方面重视业绩能够兑现的新兴成长版块,重点关注新能源汽车、特斯拉产业链、通用航空、OLED、养老服务业。 风险提示:经济加速下行,汇率风险上升,政策不及预期,企业业绩无法兑现 正文: 第一 情绪修复进程反复,向上仍待催化 A股上周维持震荡行情,上证综指下跌0.16%、创业板指上涨0.22%。成交量、两融余额持续低位,上周全部A股成交金额1.93万亿,环比下降0.94%,截止5月26日,融资融券余额8256.77亿元,较5月20日下降0.13%。行业板块方面,电子元器件(+2.82%)、建材(+1.62%)、综合(+1.43%)涨幅位居前三,近期TMT板块表现相对较好,前期表现亮眼的传统消费相关的农林牧渔、食品饮料板块近期表现靠后。总体看,市场情绪处于缓慢自我修复中。 经历前期调整后,市场交易目前处于相对低迷状态,市场情绪处于自我修复过程中,当前仍存在的不确定性因素决定了这是一个反复的过程。近期市场仍存在以下三方面的隐忧:1)美联储加息预期升温,中国经济改善边际减弱,汇率波动预期或持续扰动;2)货币政策维持稳健,短期流动性存不确定性,后期潜在增量资金影响有限;3)金融监管继续加强,中长期利好股市健康发展,短期或促使风险情绪回落。 美联储加息预期升温,中国经济改善边际减弱,汇率波动预期或持续扰动。 1)耶伦发表支持加息言论,美联储加息预期升温。人民币汇率本周持续走低,虽然在岸与离岸人民币价差有所减小,但短期贬值趋势没有得到改善。截止5月28日,在岸与离岸人民币分别报6.5597、6.5772。美元近期在加息预期升温下的反弹是造成人民币走弱的主要因素。耶伦5月27日在哈佛大学演讲中表示未来数月美联储缓慢、谨慎地加息很可能是合适的,进一步提高了市场加息预期,预计这将短期内支持美元走强。联邦基金利率期货显示,6月加息概率由耶伦讲话前的30%上升至34%、7月加息概率也上升4%至62%。需注意的是,将于6月3日公布的美国5月新增非农就业人数将是对美元的一大考验。 2)英国脱欧存在不确定性,6月公投前避险情绪或提升美元需求。《新华每日电讯》5月18日报道,近一个月民调显示,“留欧”阵营和“脱欧”阵营的支持率不相上下,均处于40%至50%之间。随着6月23日公投日的临近,预计支持与反对阵营的政治博弈将加大,这将增加英国退欧的不确定性。在留欧支持率没有显著高于退欧支持率情况下,避险情绪推动下,预计投资者可能降低英镑持仓,转而增加美元持仓,这或在一定程度对美元形成支撑。 3)四月工业企业利润增速弱化,验证经济改善边际减弱,人民币汇率支持力或减弱。4月工业企业利润同比增长4.2%,增速较3月回落6.9个百分点。利润增速的放缓主要受累于销售增速、投资收益增速、营业外净收入增速的放缓,四月分别下滑2.6、0.6、12.1个百分点,结合四月其他经济数据的回落,包括固定资产投资增速、制造业PMI等,进一步验证了经济复苏边际减弱。积极的一面是,四月工业企业产成品存货累计同比持续下滑至-1.2%,显示企业库存压力有所减缓。由于经济数据边际弱化,短期人民币汇率支持力度或减弱。 货币政策维持稳健,短期流动性存不确定性,后期潜在增量资金影响有限。 1)高基数下未来数月M2增速或继续下降,但货币政策依然保持稳健。中国人民银行货币政策分析小组发布《2015年以来稳健货币政策主要特点的回顾》,文中提到由于应对去年年中股市波动使当时M2基数大幅抬高,因此未来几个月M2同比增速可能还会有比较明显的下降,这主要也是基数效应在干扰同比数据,并不代表真实增速。这表明央行货币政策仍将保持稳健基调,并在积极进行市场预期管理,在货币政策导向上不会发生转变。 2)限售股解禁、央行MPA考核、新三板分层实施,市场流动性或产生扰动。近期市场流动性仍存在一些不确定因素,主要源于限售股解禁、央行MPA考核以及新三板分层可能带来的资金分流。 其一,我们统计6月限售股解禁市值约为2893亿元,为年内第二高点,6月5日当周解禁市值为504.89亿元,月内解禁市值高点出现在7月3日当周,为1637.70亿元。解禁并不完全等同于减持,但对于整体市场而言,解禁压力的增大将增加市场对减持的担忧,从而对市场流动性与情绪修复形成扰动。 其二,央行16年起实施的宏观审慎评估体系(MPA),从资本和杠杆情况、资产负债情况、流动性情况、定价行为、资产质量情况、外债风险情况、信贷政策执行情况七大方面对金融机构的行为进行多维度引导,季末考核的临近或对流动性产生一定扰动。 其三,新三板分层将于6月27日起实施,同时,证监会发言人5月27日表示证监会拟开展私募基金管理机构参与新三板做市业务试点。分层并不改变股票的投资价值,但在一定程度上可帮助投资者选择优质企业,这或提高优质企业股票交易量,对A股产生一定分流压力。 3)a股纳入MSCI、深港通开通,从增量资金方面看影响有限。MSCI将于6月15日宣布是否将A股纳入MSCI,目前市场预期概率较大;5月27日,《证券时报》报道,港交所称两地监管机构正式公布深港通后,两地市场约需要3至4月时间准备。从中长期看,如果a股纳入MSCI、深港通开通,将为a股带来增量资金,但实际资金量有限,为a股带来的将更多是情绪面的提振。 如果MSCI纳入a股,以初始5%流通市值计算,依据民生宏观测算,为A股带来的潜在流入资金规模约为241亿美元,以5月27日6.56汇率计算,增量资金约为1581亿人民币。目前A股日成交金额约为3800亿,因此加入MSCI为A股带来的资金增量预计对A股影响预计有限。深港通方面,由于港股目前处于历史估值低位,结合近期港股通每日流出量的增加,目前港股相对A股对投资者吸引力可能更大,A股增量资金流入或有限。 金融监管继续加强,中长期利好股市健康发展,短期或促使风险情绪回落。 5月24日,《21世纪经济报道》报道,监管层对基金子公司的监管升级正在启动;5月27日,《中国证券网》报道,并购重组监管政策的最新五大方向包括规定借壳上市与首发“等同”审查、提高并购重组审核透明度等;5月27日,上交所、深交所分别发布《上市公司筹划重大事项停复牌业务指引》、《上市公司停复牌业务备忘录》。监管与相关制度的完善有利于股市中长期发展,但短期或对市场风险偏好上行形成限制。此外,余额宝入市情绪指数也验证了目前较为低迷的市场情绪,截止5月16日,余额宝入市意愿情绪指数为724.49,延续近期下跌趋势,目前与15年7-9月水平相当。 关注市场风险因素,静待市场情绪修复,寻找业绩支撑与新兴成长板块。风险情绪修复进程反复,结构配置方面仍应偏于谨慎,关注有业绩支撑与新兴成长行业,建议精选景气度较好的板块。重点关注三条主线:一是景气度好转的行业,重点关注养殖后周期(饲料、动物疫苗)、稀有金属(钨、稀土);二是关注具有防御性质且前期滞涨的券商、保险等板块;三是主题选择方面重视业绩兑现及新兴成长,重点关注新能源汽车、特斯拉产业链、通用航空、OLED、养老服务业。 风险提示:经济加速下行,汇率风险上升,政策不及预期,企业业绩无法兑现 第二 投资日历 国际金融市场通过资金流动与情绪传导对A股市场形成影响,近期这种影响显著加强。我们在此列入国际国内需要重点关注的数据与事件,以及国内经济和行业主题的重要时间催化,使投资者对于一周经济动态有个基本的把握。   第三 个股推荐 本部分结合民生证券研究院各行业研究员自下而上推荐投资标的与市场自上而下风格表现,选取其中具有符合市场风格偏好、企业基本面向好、近期可能有催化等特点的标的,根据对应行研报告进行整理梳理,仅供投资者参考。具体信息请以民生证券研究院对口行业研究员发布的研报内容为准。 |

|